ワンタイムサイドFIREについて、下記の記事で紹介しましたが、「実際ワンタイムサイドFIREってうまくいくの?」と疑問に思う人も多いと思います。

そこで、ざっくりシミュレーションでワンタイムサイドFIREについて解説します。

しゃけお先生

しゃけお先生この記事はこんな人におすすめ

・ワンタイムサイドFIREについて知りたい人

・シミュレーション結果を知りたい人

シミュレーション1〜必要な費用について〜

まずは私の情報でざっくりシミュレーションをしてみましょう。

*ざっくりの概算なので異論は認めます。

①基本情報

私の家族構成などの基本情報はこのような状態です

≪家族構成≫

夫:しゃけお先生

妻:会社員

娘:2歳児

※希望としては子どもはもう一人、賃貸暮らし

②日々の出費

主な出費は下記の通り

≪一か月の主な出費≫

家賃:12万円

光熱費(電気、ガス、水道):約2万円

食費:約6万円

通信費(スマホ2台、自宅WIFI):約7000円

子育て費用(保育園、オムツ、おもちゃなど):約3万円

生活消耗品:約2万円

その他雑費:約3万円

合計 約28万7000円

つまり、月に約30万円の出費があるので、年間では最低360万円が必要です。

しかし、我が家は共働きなので、生活費のうち私が負担しないといけない額は年間180万円です。

③教育費

次に、今後必要になる教育費。

| 幼稚園 | 小学校 | 中学校 | 高校 | 大学 | 合計 | |

|---|---|---|---|---|---|---|

| すべて 国公立 | 約45万 | 約193万 | 約146万 | 約137万 | 約477万 | 約998万 |

| すべて 私立 | 約95万 | 約959万 | 約422万 | 約290万 | 約651万 | 約2417万 |

すべて国公立なら1人約1000万円かかります。

現在は子どもは1人ですが、もしもう一人生まれた場合は約2000万円かかります。つまり、共働きの場合、1人が負担するのは約1000万円です。

しかし、実際は、高校までは公立の学校に通わせる予定なので、入学金や授業料などの一度に大きな出費がないと想定すると、高校までにかかる費用はおよそ500万円、そのうち児童手当が約200万円あるので、実質は約300万円。

18年間で割ると1年あたり約17万円となります。

①の日々の出費と合わせると年間約200万円負担となります。

(手取り200万円ほどだと、年収は約240万円となります。)

④老後資金

老後に必要な費用については「老後2000万円問題」などと言われていますが、

物価上昇や予想外の出費も考えて、夫婦で5000万円程は必要と仮定します。

つまり、共働きの私では2500万円は用意したいと考えます。

③必要な費用合計

上記②〜③の通り、共働きの私がクリアしないといけない条件は3つ。

①生活費+教育費の年間200万円は稼ぐ必要がある。

②子どもが大学入学までに500万円貯める必要がある。

③老後資金として、2500万円貯める必要がある。

①については、サイドFIREなので、労働収入で賄おうと考えています。

つまり、資産運用で賄う必要があるのは②と③の合計の約3000万円となります。

シミュレーション2〜資産運用について〜

つぎに必要な資産を得るために、資産運用のシミュレーションをしてみます。

シミュレーションは野村證券の「マネーシミュレーター「みらい電卓」~運用編」を参考にさせていただきました。

運用の利回りは米国株や全世界株の平均的なリターンを参考に年5.0%と設定して計算してみます。

現在私は32歳ですが、35歳としてシミュレーションをしてみます。

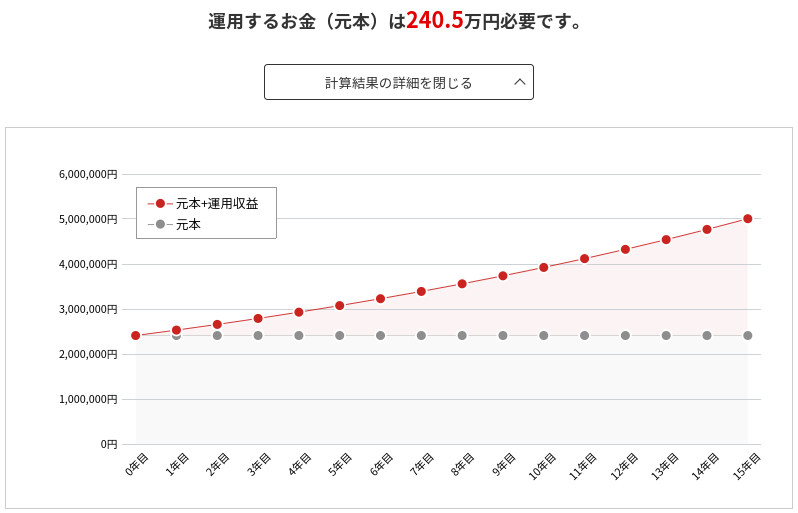

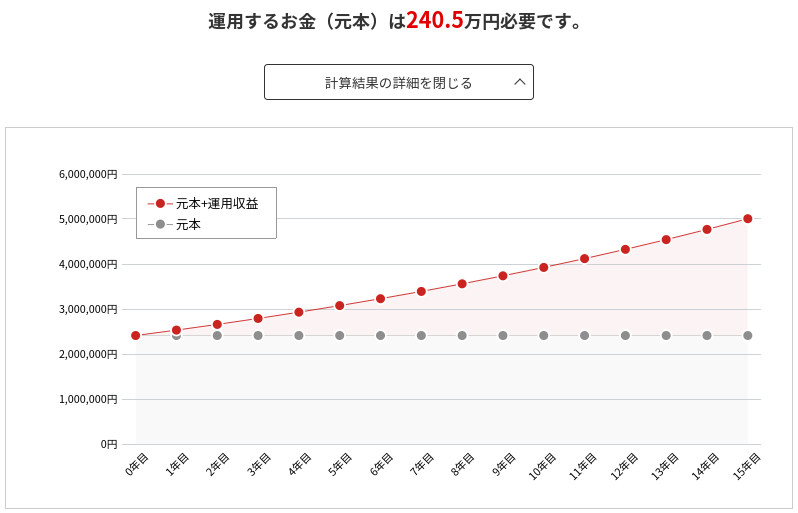

①大学入学までに必要な500万円

まずは子どもが大学に入るまでに必要な500万円について。

子どもが大学に入る15年後に500万円になるためには、いくら必要なのかを計算してみます。

野村證券の「マネーシミュレーター「みらい電卓」~運用編」によると、

想定利回り5%、運用期間15年の場合、

現時点で240.5万円必要となります。

引用元:マネーシミュレーター「みらい電卓」~運用編(野村證券)

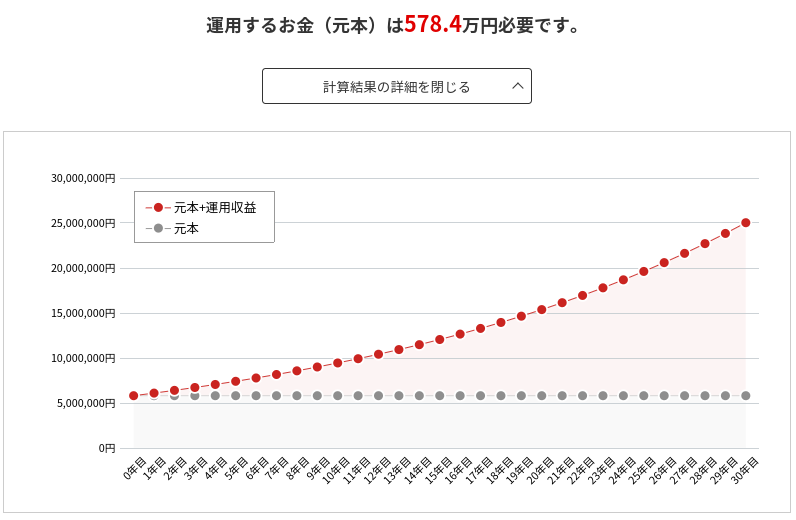

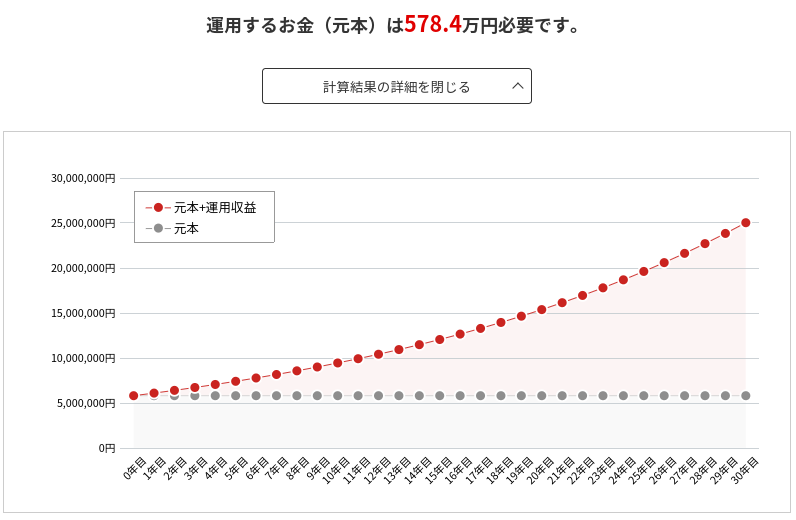

②老後までに必要な2500万円

つぎに老後までに必要な費用2500万円について。

65歳に退職するとして、約30年後に2500万円になるためにはいくら必要なのかを計算してみます。(*退職金はないものとして計算します。)

①と同じく想定利回り5%で、運用期間30年の場合、野村證券の「マネーシミュレーター「みらい電卓」~運用編」でシミュレーションをすると、

現時点(35歳の場合)で578.4万円必要となります。

引用元:マネーシミュレーター「みらい電卓」~運用編(野村證券)

③サイドFIREの最低ライン

上記の①、②によると、サイドFIREとして、

年間200万円生活費を稼ぐ場合、現時点で運用するべき最低ラインは

大学費用(204.5万円)+老後資金(578.4万円)=778.4万円

となります。

また、運用資金だけではなく、もしものときに備えて生活防衛費も必要です。

もしもに備えて、約1年分の生活防衛費を用意すると、200万円となります。

つまり、必要な資金は

運用資金(800万円)+生活防衛費(200万円)=1000万円

となります。

35歳までに約1000万円あれば、ぎりぎりサイドFIREができそうです

シミュレーション3〜ワンタイムサイドFIREの場合〜

上記のシミュレーションだと、こんな人が多いかもしれません。。

35歳で1000万円も用意できないよ。。。

そんな方におすすめなのが

「ワンタイムサイドFIRE」

①ワンタイムサイドFIREモデル〜最低ライン〜

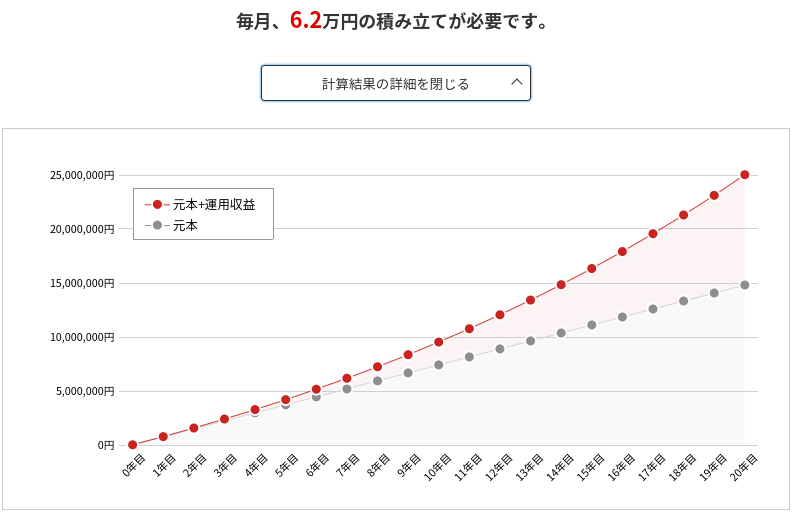

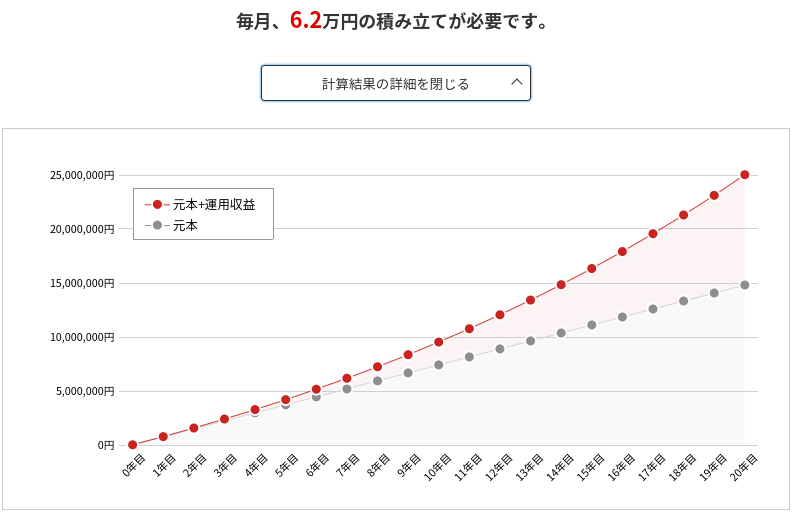

ずっとサイドFIREするのではなく、10年間だけサイドFIREをする設定としてみます。その後は仕事の負荷を増やして、45歳から65歳までの20年間は積立をすると想定します。

【想定設定】

・35歳〜45歳の10年間は生活費+教育費の年間200万円は稼ぐのみ。

・45歳〜65歳の20年間は生活費と教育費以外に積立をする。

上記の条件で、45歳から20年間いくら積み立てると老後資金2500万円を確保できるかをシミュレーションしてみます。

運用利回りは同じく5%、運用期間は20年間とすると、

毎月6.2万円の積立、つまり年間74万4000円をすれば、老後資金を確保することができます。

引用元:マネーシミュレーター「みらい電卓」~運用編(野村證券)

生活費と教育費を合わせて、45歳以降に年間約275万円(年収330~340万円程度)負担できれば、老後資金を確保することができます。

つまり、35歳時点では、大学費用(240.5万円)だけ確保していれば、

ワンタイムサイドFIREをしても老後資金は確保することができます。

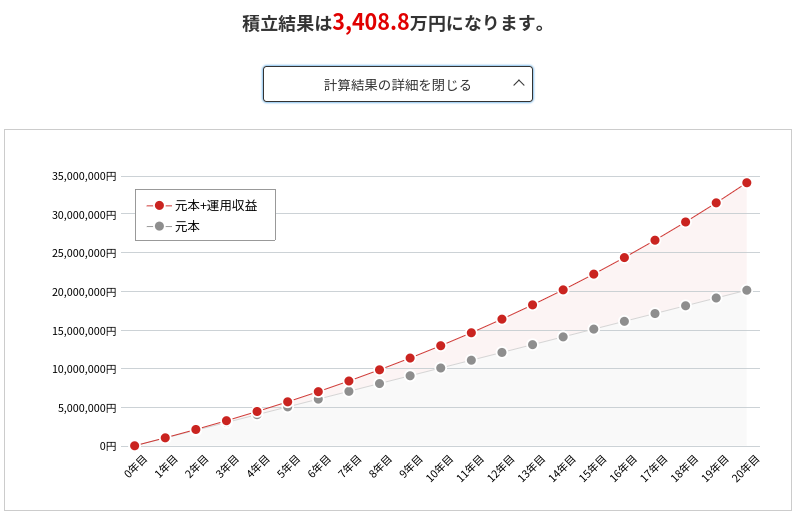

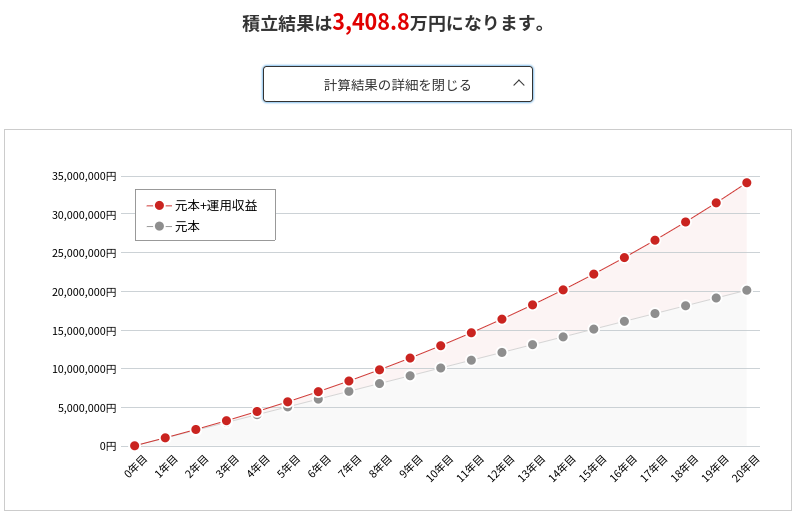

②ワンタイムサイドFIREモデル〜標準モデル〜

次はもう少し45歳から積立できると仮定しましょう。

40代女性の平均年収より少し低めの年収400万円(手取り約314万円)として、想定してみます。

【想定設定】

・45歳で年収400万円(手取り約314万円)の仕事に就く

・45歳から65歳まで、増えた手取りのうち100万円を毎年積み立てる

上記の条件で、45歳から積み立てた金額がいくらになるかシミュレーションしてみます。

運用利回りは同じく5%、運用期間は20年間、

積立額は毎月84000円(年間1008000円)とすると、

運用結果は3408.8万円となります。

引用元:マネーシミュレーター「みらい電卓」~運用編(野村證券)

予定の老後の必要資金より約900万円多く用意することができます。

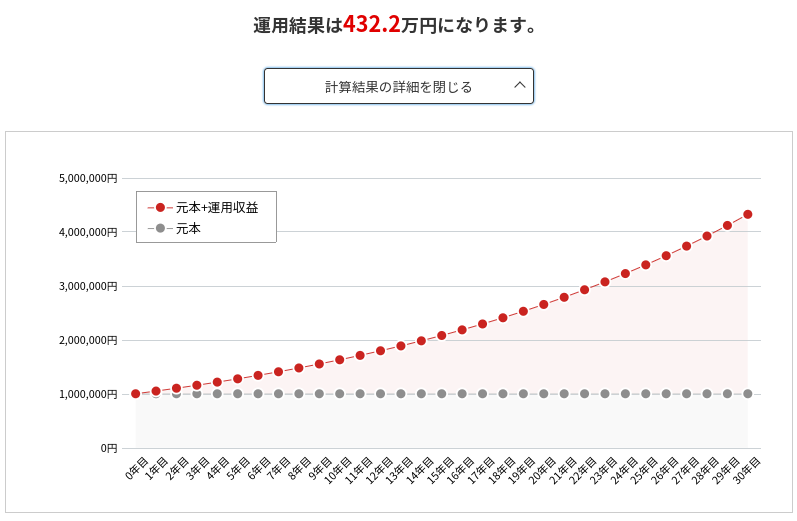

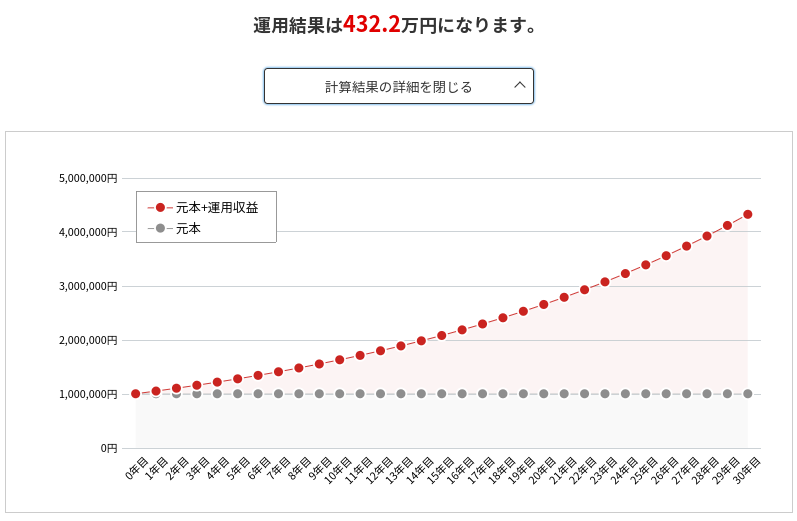

③ワンタイムサイドFIREモデル〜準備資金多めの場合〜

最後に35歳時点の資金が多めに準備できた場合を想定します。

大学費用(240.5万円)と生活防衛費(200万円)以外に

余剰資金100万円用意できたとしましょう。

【想定設定】

・35歳で100万円の余剰資金がある。

・35歳から65歳まで、30年間100万円を運用する。

上記の条件で、35歳から運用した200万円がいくらになるかシミュレーションしてみます。

運用利回りは同じく5%、運用期間は30年間とすると、

運用結果は432.2万円となります。

引用元:マネーシミュレーター「みらい電卓」~運用編(野村證券)

もし35歳時点で余剰資金を2倍の200万円用意できていたら、30年後も2倍の864.4万円になります。

つまり、35歳時点で最低限必要な資金は

大学費用(240.5万円)+生活防衛費(200万円)=約450万円となりますが、

余剰資金を用意できると、シミュレーションの①と②にプラスして余裕をもった老後資金の準備をすることができます。

まとめ

シミュレーションの結果、ワンタイムサイドFIREの条件は以下の通りです。

・共働き、子ども2人世帯の場合で35歳から10年間ワンタイムサイドFIREをする場合、最低限必要な資金は、大学費用運用資金(240.5万円)+生活防衛費(200万円)=約450万円

・35歳時点で余剰資金があれば、65歳時点で100万円あたり432.2万円余裕ができる。

上記はあくまでざっくりシミュレーションなので、初期投資額やサイドFIRE後の労働状況、サイドFIREの期間、65歳以降の取り崩し方法によって、経済的な余裕の状況は変わります。

また、為替の変動やインフレ、病気などのリスクは含まれていないので、もしワンタイムサイドFIREにチャレンジする場合はあくまで自己責任でお願いします。

私はリスクを取って、今後もワンタイムサイドFIREの実践状況を報告していきます。ぜひ応援よろしくお願いします!ではでは~!